راههای هوشمند سرمایهگذاری در دوران رکود اقتصادی؛ چگونه از بحران، فرصت بسازیم؟

رکود اقتصادی معمولاً با کاهش رشد، افت ارزش داراییها و نااطمینانی گسترده همراه است؛ اما برای سرمایهگذاران هوشمند، میتواند به فرصتی طلایی تبدیل شود. تاریخ نشان میدهد کسانی که در دوران رکود تصمیمهای آگاهانه و صبورانه گرفتهاند، پایههای ثروت آینده خود را در همان زمان بنا کردهاند. در این مطلب، بررسی میکنیم چگونه میتوان با انتخابهای درست، ارزش سرمایه را در دوران رکود حفظ کرد و حتی از دل بحران، مسیر رشد ساخت.

رکود اقتصادی چیست؟

رکود اقتصادی زمانی اتفاق میافتد که تولید، مصرف و سرمایهگذاری در یک اقتصاد برای مدتی طولانی کاهش پیدا کند. معمولاً هم با دو فصل متوالی افت تولید ناخالص داخلی (GDP) مشخص میشود. در زمان رکود اقتصادی، کسبوکارها سود کمتری دارند، نرخ بیکاری بالا میرود و اعتماد عمومی به آینده کاهش پیدا میکند. همچنین، بهدلیل کاهش درآمد، قدرت خرید افراد کمتر میشود و مصرف کالاها کاهش پیدا میکند.

در مجموع، نتیجه طبیعی رکود اقتصادی، کاهش قیمت داراییها و افزایش بیاعتمادی به بازار است. بازار سهام افت میکند، رشد قیمت مسکن متوقف میشود و حتی ارزش پول ملی کشور کاهش مییابد. در این مدت، نرخ تولید و استخدام هم کاهش پیدا میکند. حتی بعد از پایان رکود، نرخ بیکاری ممکن است بالا بماند و سالها طول بکشد تا اقتصاد به سطح قبل از رکود بازگردد.

دلایل رکود هم میتواند مجموعهای از عوامل اقتصادی، مالی و روانی باشد. بهعنوان مثال، عواملی مثل افزایش ناگهانی قیمت سوخت، کاهش رشد نقدینگی یا بدبینی مصرفکنندگان میتوانند به رکود اقتصادی دامن بزنند. دولتها هم برای کاهش آثار منفی رکود اقتصادی، از سیاستهای مالی و پولی انبساطی مثل کاهش نرخ بهره یا پرداخت بیمه بیکاری استفاده میکنند تا خونی به رگهای بیجان اقتصاد برگردانند.

شاخصهای اقتصادی و منحنی بازده اوراق قرضه به تحلیلگران کمک میکنند تا روند رکود را پیشبینی کنند، اما بسیاری از رکودها فقط پس از پایان آن شناسایی میشوند. در این بین، فقط افرادی که پیش از آغاز رکود سرمایهگذاریهای خود را هوشمندانه و متنوع انجام دادهاند، کمتر آسیب میبینند. به همین دلیل، آگاهی از بهترین گزینههای سرمایهگذاری پیش از ورود به رکود، میتواند تفاوت میان حفظ ثروت و ازدستدادن آن باشد.

گزینههای مطمئن برای سرمایهگذاری در دوران رکود

در دوران رکود، هدف اصلی سرمایهگذار حفظ ارزش دارایی است و نه کسب سود کلان. به تناسب رکود اقتصادی، تصمیم افراد باید همراه با آرامش، هوشمندی و آیندهنگری باشد، نه با ترس یا شتاب. برخی از بهترین گزینههای سرمایهگذاری در دوران رکورد را در ادامه فهرست میکنیم.

حفظ نقدینگی با برنامه مشخص

در زمان رکود، بهتر است نقدینگی یا همان سرمایه در دسترس داشته باشید. داشتن مقداری پول نقد یا معادل آن به شما اجازه میدهد در مواقع اضطراری یا فرصتهای جدید، سریع عمل کنید و نگران رکود بازار طلا یا بقیه داراییها نباشید. البته، توجه داشته باشید که در کشورهایی مثل ایران که تورم بالا دارند، نگهداشتن پول نقد بیشازحد باعث افت ارزش واقعی سرمایه میشود.

بهترین کار این است که فقط بخش اندکی از دارایی خود را بهصورت نقدی نگه دارید. همچنین، میتوانید بخشی از نقدینگی خود را به کمک ابزارهای سرمایهگذاریای مثل صندوقهای درآمد ثابت یا سپردههای کوتاهمدت نگهداری کنید. این کار به شما اجازه میدهد تا در عین حفظ دسترسی سریع به پول، سود حداقلی هم دریافت کنید. به این ترتیب، در برابر نوسانات شدید بازار احساس امنیت بیشتری دارید و در صورت ایجاد فرصتهای مناسب، بدون فشار مالی تصمیم میگیرید.

طلا: پناهگاه سنتی سرمایهگذارها

طلا قرنهاست که پناهگاه مطمئنی برای سرمایهگذارها در دوران بحران اقتصادی محسوب میشود. دلیلش ساده است: طلا برخلاف ارز ملی یا سهام، به عملکرد دولتها وابسته نیست و در شرایط تورمی، معمولاً رشد میکند. تام بروس (Tom Bruce)، استراتژیست سرمایهگذاری کلان در شرکت مدیریت سرمایه تنگلوود (Tanglewood) میگوید:

طلا همچنان یکی از قابلاعتمادترین ابزارها برای پوشش ریسکهای ژئوپلیتیک و بلایای طبیعی در بلندمدت است.

بروس اشاره میکند که بانکهای مرکزی هم با سرعتی تاریخی درحال جمعآوری طلا هستند و طبق نظرسنجی اخیر شورای جهانی طلا، ۴۳ درصد از بانکها قصد دارند در سال آینده ذخایر خود را افزایش دهند.

در ایران هم دو عامل باعث شده است که طلا گزینه محبوبی برای سرمایهگذاری باشد: تورم داخلی که باعث کاهش ارزش پول ملی شده است و نوسانات نرخ دلار که بهطور مستقیم روی قیمت طلا اثر میگذارند.

البته، باید توجه داشته باشیم که طلا هم ریسکهای خودش را دارد. این فلز گرانبها گاهی در کوتاهمدت دچار افت قیمت یا گرفتار حباب قیمت میشود و سرمایهگذارها را متضرر میکند. بااینحال، در افق بلندمدت، طلا اغلب قدرت خرید افراد را حفظ میکند. برای افرادی که ترجیح میدهند طلای فیزیکی مثل سکه یا طلای زینتی نگهداری نکنند، صندوقهای طلا گزینههای شفافتر و امنتری هستند.

بیت کوین: طلای دیجیتال عصر جدید

در سالهای اخیر، بیت کوین هم جایگاه ویژهای بین سرمایهگذاران پیدا کرده است. بسیاری از تحلیلگران بازار، بیت کوین را «طلای دیجیتال» میدانند زیرا مثل طلا کمیاب، غیرمتمرکز و ضدتورمی است. در شرایط رکود جهانی، بیتکوین معمولاً نوسانات زیادی دارد اما در بلندمدت، عملکرد آن از بسیاری داراییهای سنتی بهتر بوده است.

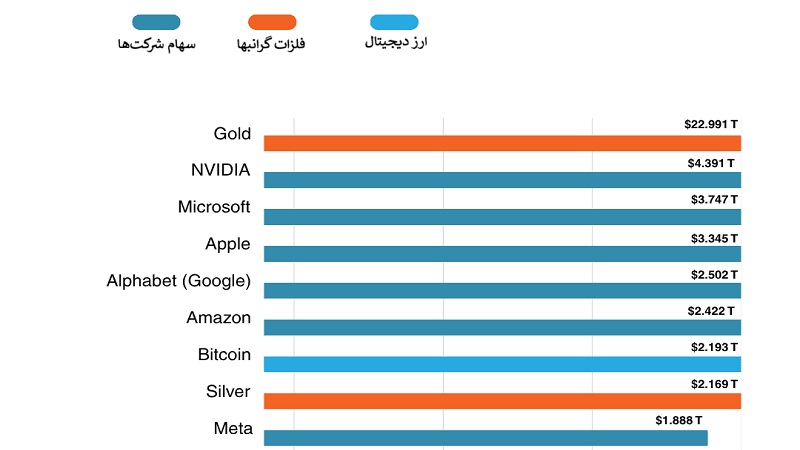

در شرایط رکود جهانی، بیت کوین معمولاً دچار نوسان میشود اما در بلندمدت، عملکرد بیت کوین از بسیاری داراییهای سنتی بهتر بوده است. تصویر زیر فهرستی از ارزشمندترین داراییهای سال ۲۰۲۵ را نمایش میدهد. همانطور که انتظار میرود، در صدر این جدول فلز گرانبهای طلا جای گرفته است. نکته جالبتر اینجاست که پیش از فلز گرانبهای بعدی یعنی نقره، نام بیت کوین دیده میشود! بیت کوین در عرض کمتر از دو دهه توانسته است از گرانبهاترین فلزها یا سهام شرکتهای معتبری مثل متا پیش بیفتد و نام خود را بهعنوان هفتمین دارایی برتر دنیا تثبیت کند.

دلایل اصلی جذابیت بیت کوین شامل عرضه محدود (۲۱ میلیون واحد)، تمرکززدایی و استقلال از سیستمهای بانکی، امکان نگهداری و انتقال آسان و رشد تقاضای جهانی در زمان بیاعتمادی به دولتها بوده است. برای سرمایهگذارهای ایرانی هم بیت کوین میتواند ابزاری برای حفظ ارزش سرمایه در برابر کاهش ارزش ریال باشد. نکته مهم اینجاست که بیت کوین باید فقط بخشی از سبد متنوع سرمایهگذاری افراد باشد، نه تمام آن. بهطور معمول، اختصاص ۵ تا ۱۰ درصد از کل دارایی به رمزارزها رویکرد منطقیتر و کمریسکتری است.

سهام و صندوقهای شاخص

در دوران رکود معمولاً بهعلت کاهش سود شرکتها، بازار بورس و سهام هم دچار افت میشود؛ اما برای سرمایهگذاران صبور، افت بازار بورس میتواند فرصت مناسبی برای خرید باشد. در بازارهای جهانی، پس از هر رکود اقتصادی، شاخصهای کلیدی مثل شاخص S&P 500 رشد قابلتوجهی داشتهاند. برای سرمایهگذاری روی سهام، بهتر است سرمایهگذاران بهدنبال شرکتهایی باشند که دارای ترازنامه قوی، بدهی کم و جریان نقدی مناسب دارند و در صنایع مقاوم به رکود جای میگیرند.

در ایران هم با اینکه بازار سرمایه نوسانات زیادی دارد، سهام شرکتهایی که در حوزههای اساسی مثل غذا، دارو، انرژی یا خدمات فعالیت میکنند، بهنسبت پایدارتر هستند. همچنین، در بازار سرمایه ایران، یک راهبرد منطقی در دوران رکود، تمرکز روی سهام یا صندوقهایی است که سود تقسیمی منظم دارند. بهعنوان مثال، صندوقهای شاخصی که عملکرد شاخص کل یا شاخص ۳۰ شرکت بزرگ بورس تهران را دنبال میکنند، گزینههایی هستند که ضمن کاهش نوسان، بازدهی متعادلتری در بلندمدت ایجاد میکنند.

شرکتهایی که سود ثابت دارند، به سرمایهگذارها اجازه میدهند تا علاوه بر مزیت رشد قیمت سهام از درآمد ثابت هم بهره ببرند. این شرکتها معمولاً وضعیت مالی پایدارتر و جریان نقدی مطمئنتری دارند. نباید فراموش کنیم که تمرکز بر کیفیت بهمراتب مهمتر از رشد سریع است. عوامل کلیدی برای سرمایهگذاری هوشمندانه شامل بررسی سلامت مالی شرکت، ثبات سودآوری، شفافیت اطلاعات و زمانبندی پرداخت سود میشوند. با توجه به ریسکهای سیستماتیک اقتصاد ایران مانند تورم، نوسانات نرخ ارز و تغییرات سیاستگذاری، چنین رویکردی به سرمایهگذار کمک میکند تا ضمن حفظ ارزش سرمایه، از بازده پایدار و منطقی در دورههای رکود نیز بهرهمند شود.

اوراق قرضه و گواهی سپرده

در کشورهای توسعهیافته، یکی از محبوبترین گزینههای سرمایهگذاری در دوران رکود اوراق قرضه دولتی است. اگر بخواهیم ساده بگوییم، اوراق قرضه برگههایی هستند که دولتها منتشر میکنند تا از سرمایهگذارها پول قرض بگیرند و در عوض، بعد از مدتی اصل پول را همراه با درصد سود مشخص پس بدهند. این اوراق معمولاً ریسک کمی دارند چون دولت پرداخت سود و بازگشت پول را تضمین میکند. در زمان سقوط بازار سهام، معمولاً سرمایهها بهسمت اوراق قرضه امنتر حرکت میکنند.

گواهی سپرده هم نوعی سرمایهگذاری است که بانکها و مؤسسات اعتباری ارائه میدهند. در این روش، مبلغی برای مدتی مشخص در حساب شما باقی میماند تا در ازای آن نرخ سود ثابتی دریافت کنید. بازده گواهی سپرده اغلب کمتر از سایر گزینههای سرمایهگذاری است؛ اما سرمایهگذاری مطمئن و تضمینشدهای محسوب میشود و ریسک کمی دارد.

در ایران صندوقهای درآمد ثابت یا گواهیهای سپرده بانکی میتوانند نقش مشابهی بازی کنند. در این نوع سرمایهگذاری، سرمایهگذار سود ثابتی دریافت میکند و لازم نیست نگران افتوخیز بازار باشد. اگر تورم کنترل شود، این ابزارها میتوانند سود واقعی خوبی بدهند و حس امنیت مالی ایجاد کنند. این در حالی است که اگر تورم بالا باشد، سود این اوراق ممکن است از افزایش قیمتها عقب بماند و قدرت خرید واقعی سرمایهگذار کمتر شود. بااینحال، برای کسانی که نمیخواهند ریسک کنند یا دنبال درآمد ثابت و قابلپیشبینی هستند، اوراق دولتی و گواهی سپرده هنوز گزینهای مطمئن و آرامشبخش محسوب میشوند که میتوانند بخشی از زیان ناشی از افت ارزش پول را جبران کنند.

املاک و مستغلات

در ایران، بازار مسکن معمولاً نسبت به سایر بازارها دیرتر به رکود واکنش نشان میدهد و همین باعث شده بسیاری از مردم آن را یکی از امنترین پناهگاههای سرمایه در نظر بگیرند. حتی در دورههایی که بازار ارز یا بورس دچار نوسان میشود، قیمت زمین و ملک در بلندمدت رشد میکند و از تورم جلو میزند.

همچنین، در اغلب موارد اجارهها در دوران رکود کاهش پیدا نمیکنند. مردم در هر شرایطی به مسکن احتیاج دارند و وقتی رکود باعث کاهش قدرت خرید خانه میشود، تقاضا برای خانههای اجارهای هم افزایش مییابد. بنابراین، سرمایهگذاری روی املاک میتواند گزینه مناسبی برای اقتصادهای تورمی باشد.

البته، خرید ملک نیاز به سرمایه بالایی دارد و نقدشوندگی آن پایینتر است، یعنی ممکن است فروش آن زمانبر باشد. بااینحال، سرمایهگذاری در املاک کوچکتر، زمینهای حاشیه شهرها یا واحدهای پیشخرید میتواند برای سرمایههای متوسط هم امکانپذیر باشد.

علاوه بر این، در سالهای اخیر، ابزارهایی مثل صندوقهای سرمایهگذاری املاک و مستغلات (REIT) در بازار سرمایه ایران درحال شکلگیری هستند تا افراد بتوانند بدون نیاز به خرید مستقیم ملک، در بازار مسکن مشارکت کنند. این صندوقها هنوز ابزارهای مالی جدیدی محسوب میشوند اما ممکن است در آینده راهی مطمئنتر و منعطفتر برای ورود به بازار املاک باشند.

نکات کلیدی برای مدیریت سرمایه در دوران رکود

دوران رکود اقتصادی برای بسیاری از سرمایهگذاران، زمان پرتنشی است؛ اما اگر دیدگاه منطقی و برنامهریزیشدهای داشته باشیم، فرصتهایی برای اصلاح مسیر و ساخت پایههای محکمتری برای آینده وجود دارند. در چنین شرایطی، به همان اندازه که تصمیمهای هیجانی زیانبار هستند، تصمیمهای آگاهانه و بلندمدت میتوانند ثبات و رشد تدریجی ایجاد کنند. در این قسمت، به چند نکته کاربردی اشاره میکنیم که به شما کمک میکنند سرمایه خود را در دوران رکود بهتر مدیریت کنید و از فشارهای روانی و مالی این دوره با آرامش بیشتری عبور کنید:

افق زمانی بلندمدت داشته باشید

بازارها همیشه دورههای صعود و نزول دارند. کسانی که در رکود وحشتزده میشوند و هیجانی تصمیم میگیرند، معمولاً با زیان روبهرو میشوند. فقط سرمایهگذاران صبور در نهایت برنده میشوند.

دنبال زمان دقیق نباشید

پیشبینی دقیق زمان شروع یا پایان رکود تقریباً غیرممکن است. بهجای تلاش برای حدسزدن کف بازار، از روشهای تدریجی مثل میانگین هزینه دلاری (DCA) برای سرمایهگذاری استفاده کنید. در روش میانگین هزینه دلاری، در فاصلههای زمانی معین مقدار ثابتی پول را بهصورت منظم وارد بازار میکنید تا نوسانات قیمت ریسک کمتری برای سرمایه شما ایجاد کند.

متنوع سرمایهگذاری کنید

بهترین راه کاهش ریسک، توزیع سرمایه بین چند دارایی مختلف است. بخشی از سرمایه خود را به داراییهای امن مثل طلا یا اوراق قرضه، بخشی را به داراییهای رشدپذیر مثل بیتکوین و ارزهای دیجیتال و بخشی را هم به داراییهای فیزیکی و مطمئن مثل مسکن اختصاص دهید. این ترکیب باعث میشود با افت یک بازار، کل دارایی شما تحتتأثیر قرار نگیرد.

آرامش روانی خود را حفظ کنید

رکود اقتصادی علاوه بر آزمون مالی، آزمون ذهنی هم هست. تصمیمهای عجولانه، ترس از ضرر یا دنبالهروی از هیجانات بازار، بزرگترین دشمن سرمایهگذاری موفق هستند.

از ابزارهای پوشش ریسک استفاده کنید

اگر داراییای دارید که احتمال میدهید دچار افت قیمت شود، میتوانید از فروش استقراضی (Short Sell) استفاده کنید، یعنی آن را در قیمت بالا بفروشید و زمانی که قیمت به کمترین حد خود نزدیک شد، دوباره بخرید. همچنین، میتوانید از روش اختیار فروش (Put Option) استفاده کنید. قراردادهای اختیار فروش به شما اجازه میدهند دارایی خود را در قیمت مشخصی بفروشید تا درصورت افت قیمت، ضرر کمتری داشته باشید یا حتی سود کنید. بسیاری از تریدرهای رمزارز از روش شورتکردن یا معاملات اختیار فروش برای حفظ ارزش سرمایه خود استفاده میکنند.

هرگز امنیت مالی خود را به خطر نیندازید

اگر بدهی دارید یا برای مایحتاج ضروری خود به پول احتیاج دارید، هرگز امنیت مالی خود را فدای سرمایهگذاری نکنید. همچنین، بهتر است یک صندوق اضطراری برای مخارج سه تا شش ماه خود داشته باشید تا در شرایط بحرانی نیازی به فروش عجولانه داراییهایتان نداشته باشید و بتوانید با آرامش و برنامهریزی مناسب، به سرمایهگذاری بلندمدت خود ادامه دهید. این کار به شما اعتمادبهنفس بیشتری میدهد و جلوی تصمیمهای هیجانی در دوران رکود را میگیرد.

رکود: فرصتی برای شروع هوشمندانهتر

کلمه رکود ممکن است سرمایهگذاران را نگران کند و باعث فروشهای هیجانی شود؛ درحالیکه دادههای تاریخی نشان میدهند رکود همیشه با افت بازار همراه نیست. بهعنوان مثال، از سال ۱۹۵۰ تاکنون در ۵ رکود از ۱۱ رکود اقتصادی، بازار سهام ایالات متحده بازده مثبت داشته است. همچنین، پژوهشی از شرکت مدیریت دارایی شرودرز (Schroders) نشان میدهد که در یک قرن گذشته، بازار سهام آمریکا تقریباً همیشه پیش از پایان رکود شروع به رشد کرده است. بنابراین، ترس از رکود نباید مانع سرمایهگذاری بلندمدت هوشمندانه شود.

رکود بخشی طبیعی و تکرارشونده از چرخه اقتصاد است و میتواند فرصت برای بازنگری، بازسازی و خرید هوشمندانهتر باشد. در اقتصاد ایران هم ترکیب داراییهای سنتیتر مثل طلا و املاک با داراییهای جدیدتر مانند بیتکوین میتواند تعادلی هوشمند بین امنیت سرمایه و رشد بلندمدت باشد. بنابراین، درنهایت بهترین سرمایهگذاری در دوران رکود گزینهای است که بتواند آرامش و انعطاف شما را حفظ کند. رکودها میآیند و میروند اما تصمیمهای سنجیده امروز، قادرند آینده مالی مطمئنتری برای فردای شما بسازند.

سؤالات متداول

رکود اقتصادی چیست؟

رکود اقتصادی زمانی رخ میدهد که فعالیتهای اقتصادی یک کشور برای مدتی طولانی کاهش پیدا کند. در این دوره درآمد خانوارها، تولید، مصرف و سرمایهگذاری کمتر میشوند و نرخ بیکاری افزایش مییابد.

بهترین سرمایهگذاری در دوران رکود اقتصادی چیست؟

ترکیبی از داراییهای امن مثل طلا و اوراق قرضه در کنار داراییهای رشدپذیر مثل رمز ارزهای معتبر و داراییهای مطمئن فیزیکی مثل املاک و مستغلات بهترین سرمایهگذاری در دوران رکود است.

آیا بهتر است در رکود پول نقد نگه دارم یا سرمایهگذاری کنم؟

بخشی از سرمایه را بهصورت نقدی نگه دارید و آن را با سبد متنوعی از داراییهای مختلف با نسبت سود و ریسک متناسب ترکیب کنید تا هم دسترسی سریع به داراییهایتان داشته باشید و هم بازده منطقی کسب کنید.

منبع: سایت نوبیتکس

📢 مهمترین اخبار

- رشد ۰.۹۲ درصدی قیمت تتر؛ رسیدن هر واحد به ۱۴۳٬۰۹۲ تومان ۱۴۰۴/۱۱/۰۶

- قیمت بیت کوین و سایر ارزهای دیجیتال امروز دوشنبه ۶ بهمن ۱۴۰۴/۱۱/۰۶

- بازنویسی نظم پولی جهانی؛ ۱۰ سیگنال حیاتی از بازارهای مالی در سهماهه نخست ۲۰۲۶ ۱۴۰۴/۱۱/۰۶

- بازگشت شیبا اینو به کانون توجه؛ ورود بیسابقه ۲۶.۴۷ میلیارد توکن به صرافیها ۱۴۰۴/۱۱/۰۶

- جهش تورمی؛ رشد چشمگیر نقدینگی کشور در پایان آبان ۱۴۰۴ ۱۴۰۴/۱۱/۰۶

سلب مسئولیت:

مطالب هفت صبح کریپتو صرفاً با هدف اطلاعرسانی و آموزش در حوزه رمزارزها منتشر میشود و به هیچوجه توصیهای برای خرید، فروش یا سرمایهگذاری نیست. فعالیت در بازار ارزهای دیجیتال با ریسک همراه است و هر فرد باید پس از تحقیق و با پذیرش کامل مسئولیت تصمیمگیری کند.

بدون دیدگاه